Definición: La calificación crediticia se puede definir como la evaluación de la capacidad del prestatario para cumplir con sus obligaciones financieras. Es una aproximación de la solvencia crediticia de un individuo, entidad o instrumento comercial, considerando varios factores, que representan la capacidad y disposición para pagar compromisos financieros en el tiempo.

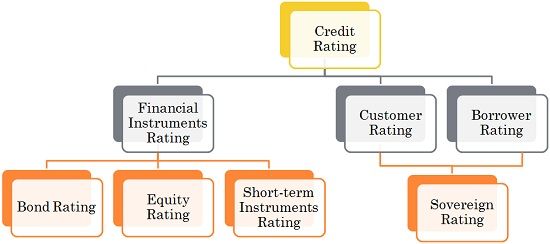

La calificación crediticia es específica para cada instrumento y está destinada a calificar varios instrumentos comerciales, con respecto al riesgo crediticio y la capacidad del deudor para cumplir con las obligaciones de deuda, según los términos del contrato. Los diferentes tipos de calificaciones crediticias se muestran en la siguiente figura:

En pocas palabras, la calificación crediticia se refiere a la expresión de una opinión sobre el instrumento de deuda, basada en la evaluación del riesgo crediticio, dada por la agencia calificadora en una fecha particular, indicando la probabilidad de que el prestatario cubra el capital más los intereses de manera oportuna. Hay tres factores que deben tenerse en cuenta durante la evaluación del riesgo de incumplimiento y la calificación de calidad:

- Capacidad de pago de los emisores.

- Solidez del reclamo del propietario del instrumento sobre el tema.

- Importancia económica del mercado del emisor.

La expresión de la calificación crediticia se encuentra en símbolos alfabéticos o alfanuméricos, lo que permite al inversionista distinguir los instrumentos de deuda, según su calidad crediticia subyacente.

Pasos involucrados en la calificación crediticia

- Solicitud del emisor y análisis: El primer paso para la calificación crediticia es que la empresa solicite a la agencia de calificación la calificación de un instrumento en particular. A partir de entonces, un equipo de expertos interactúa con los encargados del gobierno corporativo de la firma y adquiere datos relevantes. Los factores que se consideran incluyen:

- Desempeño histórico

- Políticas financieras

- Perfil de riesgo empresarial

- Posición competitiva, etc.

- Comité de Calificación: Con base en la información recopilada y el desempeño de la evaluación, el equipo de expertos realiza la presentación del informe al Comité de Calificación, en el cual no se permite la participación del emisor.

- Comunicación a la dirección y apelación: La decisión de la calificación se comparte con el emisor y si no está de acuerdo con la decisión, se le da la oportunidad de ser escuchado. Se requiere que el emisor proporcione información material para poder apelar contra la decisión. La decisión es revisada por el comité, pero eso no cambia las calificaciones.

- Pronunciamiento de la calificación: Cuando el emisor acepta la decisión de calificación, la agencia hace un anuncio público de la calificación.

- Seguimiento de la calificación asignada: La agencia que califica la emisión, pasa por alto el desempeño del emisor y el entorno comercial en el que opera.

- Reloj de clasificación: Sobre la base de la observación crítica continua realizada por la agencia de calificación, puede colocar un valor calificado en Rating Watch.

- Cobertura de calificación: Las calificaciones crediticias no se limitan a instrumentos de deuda particulares, sino que también cubren servicios públicos, transporte, infraestructura, proyectos de energía, vehículos para fines especiales, etc.

- Puntuaciones de calificación: Los puntajes de calificación son otorgados por agencias de calificación crediticia como CRISIL, ICRA, CARE, FITCH.

La calificación crediticia es de gran ayuda, no solo para la protección de los inversores, sino para toda la industria, ya que moviliza directamente los ahorros de las personas.

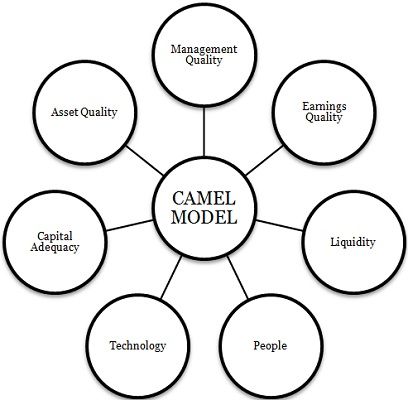

Modelo CAMEL

La calificación CAMEL se expande a:

- Capital: Estructura de capital, es decir, utilidades retenidas y fondos externos recaudados, dividendo fijo para accionistas preferentes y dividendo fluctuante para accionistas comunes y adecuación de las deudas a largo plazo ajustadas al nivel de apalancamiento.

- Activos: Capacidad de generación de ingresos de los activos en uso o por usar, valores razonables, obsolescencia, consistencia, métodos de depreciación, etc.

- Gestión: El grado de participación del personal de gestión, autoridad, trabajo en equipo, puntualidad, idoneidad de la toma de decisiones, etc.

- Ganancias: Estabilidad, tendencias, niveles absolutos, adaptabilidad a fluctuaciones cíclicas, capacidad de la empresa para saldar deudas.

- Liquidez: Políticas corporativas para acciones y acreedores, la efectividad de la gestión del capital de trabajo, etc.

Los parámetros discutidos anteriormente son la base clave para determinar la calidad crediticia de un emisor, lo que da como resultado la calificación de un instrumento de deuda.

¿Te ha resultado útil??

0 / 0